Податок на дохід від оренди нерухомості у Франції застосовується до всіх власників, які здають свою нерухомість — будь то довгострокова або сезонна оренда, мебльоване чи немебльоване житло. Усі отримані доходи необхідно декларувати, і вони підлягають оподаткуванню. Податкова адміністрація розділяє такі доходи за типом оренди, статусом власника (резидент / нерезидент) і обраним режимом оподаткування.

1. Довгострокова оренда без меблів (location nue)

Договір оренди без меблів зазвичай укладається на 3 роки і продовжується автоматично. Власник може припинити договір тільки з законної причини і зобов’язаний попередити орендаря за 6 місяців.

Дозволені причини: продаж житла, особисте проживання власника або його сім’ї, серйозні порушення з боку орендаря.

Орендар, своєю чергою, може розірвати договір у будь-який момент, повідомивши власника за 3 місяці (або за 1 місяць у випадках, передбачених законом ALUR).

Довгострокова оренда житлового приміщення без меблів належить до категорії revenus fonciers. Існують два режими оподаткування:

-

régime micro-foncier (спрощений режим);

-

régime réel (режим з урахуванням реальних витрат).

2. Оподаткування оренди без меблів

Régime micro-foncier

Застосовується автоматично, якщо річний брутто-дохід від оренди без меблів не перевищує 15 000 € по всьому домогосподарству.

Передбачено фіксоване відрахування (abattement) у розмірі 30 % від доходу. Це означає, що податок розраховується тільки на решту 70 % доходу після відрахування. Реальні витрати при цьому не враховуються.

Дохід вказується в декларації 2042, рядок 4BE.

Régime réel

Застосовується, якщо дохід від оренди перевищує 15 000 €, або за добровільним вибором власника.

У цьому випадку можна відняти реальні витрати: відсотки за кредитом, ремонт, страхування, податки тощо.

Для режиму réel потрібно заповнити декларацію 2044.

3. Мебльована оренда

Мебльована оренда передбачає житло, повністю готове для проживання. Такий формат найчастіше обирають студенти, молоді сім’ї та туристи, включно з варіантами сезонної оренди.

Житло повинно бути укомплектоване обов’язковим набором меблів та обладнання, зокрема:

- ліжко з матрацом і ковдрою;

- можливість затемнити спальню (жалюзі, штори, віконниці);

- обладнана кухня;

- стіл і стільці;

- шафи й місця для зберігання;

- достатнє освітлення;

- інвентар для прибирання.

У Франції існує три типи мебльованої оренди, і кожен має свій податковий поріг, розмір відрахування і правила декларації доходів. Доходи відносяться до категорії BIC — bénéfices industriels et commerciaux.

1. Класична мебльована оренда / Location meublée classique

Тип контракту: bail meublé d’habitation.

Як правило, такий договір укладається для основного місця проживання орендаря (résidence principale):

-

термін оренди мінімум 1 рік (або 9 місяців для студентів);

-

за відсутності повідомлення сторін договір автоматично продовжується ще на 1 рік;

- діє суворий захист орендаря згідно із законом від 6 липня 1989 року.

Bail meublé d’habitation може використовуватися і для другої резиденції (résidence secondaire). У цьому випадку договір підпадає під норми Цивільного кодексу, а не закону 1989 року:

- термін оренди, умови та порядок продовження визначаються угодою сторін;

- автоматичне продовження не є обов’язковим за законом і діє тільки якщо передбачено в договорі.

Оподаткування

-

Micro-BIC: доходи до 77 700 €;

-

стандартне відрахування (abattement) 50 % — податок розраховується тільки на решту 50 % доходу;

-

можливий перехід у régime réel за вибором власника;

-

декларація: 2042-C PRO.

2. Туристична мебльована оренда (НЕ класифікована) / Meublé de tourisme non classé

Тип контракту: Contrat de location saisonnière.

-

термін оренди від 1 дня до 90 днів поспіль;

-

немає автоматичного продовження;

-

житло не вважається основним місцем проживання орендаря;

-

умови договору вільно визначаються сторонами.

Така оренда використовується для короткострокового сезонного проживання через агентства нерухомості, платформи Airbnb, Booking та інші. Ідеально підходить для зимових і літніх канікул, а також тимчасового перебування.

Оподаткування

-

річний дохід до 15 000 € — відрахування (abattement) 30 %, податок розраховується тільки на решту 70 % доходу;

-

при перевищенні 15 000 € → автоматичний перехід у régime réel;

-

декларація: 2042-C PRO;

-

при режимі réel необхідно вести облік доходів і витрат (достатньо Excel + фактури); форми liasse fiscale при réel додаються до декларації — їх може заповнити сам власник, агентство, онлайн-сервіс або бухгалтер.

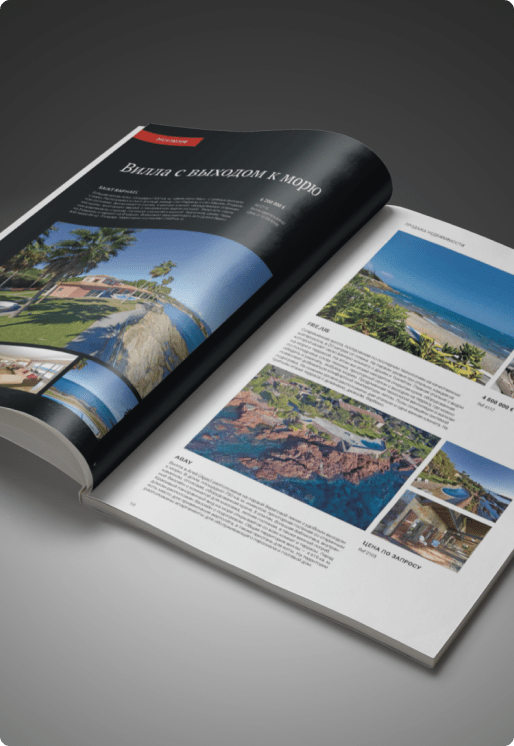

3. Класифікована туристична оренда / Meublé de tourisme classé (1–5 étoiles)

Тип контракту: Contrat de location saisonnière.

Умови аналогічні туристичній оренді:

- термін оренди від 1 дня до 90 днів поспіль;

- немає автоматичного продовження;

- житло не є основним місцем проживання орендаря;

- об'єкт використовується для короткострокового туристичного проживання.

Житло проходить офіційну класифікацію (від 1 до 5 зірок) через акредитовану організацію, що підвищує довіру туристів і покращує видимість на платформах на кшталт Airbnb і Booking.

Переваги

- більш висока привабливість об'єкта;

- знижена ставка туристичного податку;

- найвигідніше податкове вирахування серед усіх видів сезонної оренди.

Оподаткування

-

Річний дохід до 188 700 € — режим micro-BIC, вирахування (abattement) 71 %, тобто податок розраховується тільки на решту 29 % доходу;

- Можливий перехід в régime réel, якщо витрати вище (амортизація, ремонт, кредит тощо);

-

Декларація: 2042-C PRO;

- При режимі réel необхідно вести облік доходів і витрат (Excel + фактури). Форми liasse fiscale при réel додаються до декларації — їх може заповнити сам власник, агентство, онлайн-сервіс або бухгалтер.

4. Що можна відняти при régime réel

Амортизацію будівлі, меблів і техніки, ремонт і обслуговування, відсотки за кредитом, страхування, комунальні послуги, витрати на управління і агентства, комісії агентств, Airbnb/Booking, податок на нерухомість, рекламні та адміністративні витрати, при необхідності — транспорт.

5. Сплата податку для резидентів і нерезидентів Франції

Резиденти

Для резидентів Франції доходи від оренди підсумовуються з іншими доходами і оподатковуються за прогресивною шкалою impôt sur le revenu (IR) — від 11–45 %, до яких додаються соціальні внески.

Доходи декларуються через форму 2042 і відповідні додатки (залежно від типу оренди та обраного режиму).

Нерезиденти

Нерезиденти оподатковуються тільки на доходи, отримані у Франції.

-

мінімальна податкова ставка — 20 %;

-

якщо річний дохід перевищує орієнтовно 27 519 € (поріг щорічно індексується), ставка збільшується до 30 %.

Соціальні внески

-

стандартно — 17,2 %;

-

7,5 %, якщо нерезидент застрахований в системі ЄС/ЄЕЗ і має сертифікат S1.

Оподатковувана база залежить від обраного режиму: micro-foncier, réel, micro-BIC, réel BIC.

6. Декларації та процедури

-

Оренда без меблів (micro-foncier): форма 2042, рядок 4BE.

-

Оренда без меблів (régime réel): форма 2044.

-

Мебльована оренда (régime réel): обов’язкова бухгалтерія + liasse fiscale.

Платформи Airbnb, Booking та інші автоматично передають дані до податкової адміністрації — важливо, щоб ваш облік збігався з переданою інформацією.

7. Приклади розрахунків

Приклад 1 — резидент Франції, оренда без меблів (location nue)

Дохід: 14 000 €

Режим: micro-foncier

Відрахування 30 % → оподатковувана база = 9 800 €

Умовна ставка IR: 20 % → податок ≈ 1 960 €

Соціальні внески (сплачує резидент): 17,2 % × 9 800 € → ≈ 1 686 €.

Приклад 2 — нерезидент, оренда без меблів (location nue)

Дохід: 12 000 €

Режим: micro-foncier

Відрахування 30 % → база = 8 400 €

Ставка для нерезидентів: 20 % → податок ≈ 1 680 €

Соціальні внески (нерезидент): 17,2 % → ≈ 1 445 €. Якщо нерезидент — з ЄС/ЄЕЗ і має сертифікат S1, застосовується ставка 7,5 %.

Приклад 3 — нерезидент, класична мебльована оренда (longue durée)

Дохід: 20 000 €

Режим: micro-BIC (дохід < 77 700 €)

Відрахування 50 % → база = 10 000 €

Ставка для нерезидентів: 20 % → податок = 2 000 €

Соціальні внески (нерезидент): 17,2 % × 10 000 € = 1 720 €

Статус ЄС/ЄЕЗ + S1 → 7,5 % × 10 000 € = 750 €

Приклад 4 — нерезидент, туристична оренда (некласифікована)

Дохід: 18 000 €

З 2025 року поріг micro-BIC = 15 000 €

Дохід перевищує поріг → застосовується régime réel.

При régime réel, витрати: 6 000 € → оподатковувана база = 12 000 €

Ставка для нерезидентів: 20 % → податок = 2 400 €

Соціальні внески: 17,2 % × 12 000 € = 2 064 €

ЄС/ЄЕЗ + S1 → 7,5 % × 12 000 € = 900 €

8. Практичні поради

-

Слідкуйте за змінами порогів та податкових правил — з 2025 року вони оновлені.

-

Якщо витрати значні (амортизація, ремонт, кредит, управління), режим réel може бути вигіднішим.

-

Ведіть облік доходів і витрат (Excel) та зберігайте усі фактури та документи.

-

Нерезидентам варто враховувати ставки 20–30 % та соціальні внески 17,2 % або 7,5 % при S1.

-

Сезонна оренда може вимагати реєстрації в мэрії та дотримання правил (ліміт 120 днів).

-

Airbnb, Booking передають дані автоматично — ваш облік має збігатися.

-

Статус Meublé de tourisme classé діє 5 років — далі потребує оновлення.

-

При режимі réel необхідно подавати liasse fiscale.

Спеціалісти Property Service Azur допоможуть у питаннях покупки нерухомості, оптимізації податків, декларування доходів та управління об’єктами.

✦ Стаття має виключно інформаційний характер. Індивідуальні розрахунки виконуються лише для клієнтів Property Service Azur.