Получение Ипотеки во Франции и Монако

Ваш путь к приобретению недвижимости во Франции и Монако, будь то уютная вилла на Лазурном Берегу или модные апартаменты в бурлящем Монако, начинается с изучения многообразия ипотечных предложений. Рынок финансирования недвижимости на Лазурном Берегу подходит для самых разных инвестиций в недвижимость, каждая из которых требует индивидуального подхода к финансированию.

Во Франции и Монако представлен широкий выбор ипотечных продуктов, соответствующих потребностям различных категорий покупателей. Важным моментом является понимание соотношения займа к стоимости объекта (LTV). Этот коэффициент показывает, какая часть стоимости недвижимости покрывается займом. Он рассчитывается делением суммы займа на стоимость объекта и умножением на 100 для получения процента. Обычно во Франции LTV составляет от 70% до 80%, что означает необходимость внесения первоначального взноса в размере 20-30% от стоимости недвижимости. Например, при стоимости в €1 000 000 и займе в €700 000, LTV составит 70%. Однако для граждан вне ЕС этот показатель может быть выше, до 50%, из-за большего риска.

Максимальный срок ипотеки обычно доходит до 25 лет, иногда – до 27. Очень важным является коэффициент долга к доходу, который не должен превышать 35% от вашего чистого дохода. Это правило, установленное "Советом по Финансовой Стабильности" (HCSF - Haut Conseil de stabilité financière) с января 2022 года, распространяется на всех заемщиков.

Не стоит забывать и о возрастных ограничениях: большинство французских банков устанавливают предельный возраст для окончания выплат по ипотеке на уровне 70-75 лет. То есть сумма возраста заемщика и срока ипотеки не должна превышать этот предел.

Французские банки также могут предлагать льготы по некоторым кредитам, особенно при финансировании основного жилья и для тех, кто покупает его впервые. Это соответствует их стратегии поддержки устойчивого и справедливого рынка финансирования недвижимости.

Виды ипотеки и процентные ставки

Ипотека с Фиксированной Ставкой (FR: Prêt à Taux Fixe)

Ипотека с фиксированной процентной ставкой, которая сохраняется неизменной на протяжении всего периода кредитования, выделяется своей надёжностью и предсказуемостью. Такой тип ипотеки особенно ценится за то, что ежемесячные платежи и общая сумма кредита известны заранее, что исключает риски, связанные с изменением ставок на финансовом рынке. Однако в последние годы на рынке ипотеки произошли изменения. Франция традиционно предлагала одни из самых низких ипотечных ставок в Европе, но энергетический кризис 2022 года серьёзно повлиял на ситуацию. В апреле 2023 года средняя годовая ставка по фиксированной ипотеке впервые с 2012 года превысила 3%, а к июню 2023 года достигла 4,5% по 20-летним кредитам, что значительно выше предыдущих ставок в 1,5-2% до марта 2022 года. Этот рост ставок, приведший к их ежемесячному пересмотру в 2023 году, стал следствием общих экономических сложностей во Франции. Несмотря на эти изменения, ипотечные ставки во Франции по-прежнему остаются сравнительно низкими по сравнению с другими странами, а будущее будет зависеть от мировой экономической ситуации и внутренней политики страны.

Ипотека с Плавающей Ставкой (FR: Prêt à Taux Révisable)

Ипотека с плавающей ставкой во Франции, известная как «Prêt à Taux Révisable», характеризуется переменной процентной ставкой, которая меняется в зависимости от финансового индекса, чаще всего Euribor (Европейская межбанковская ставка предложения). Суть такой ипотеки заключается в привязке к ставкам Euribor, будь то ставка на три месяца или год, плюс дополнительная наценка банка в пределах 1-3%. Эта наценка зависит от условий кредита и профиля заемщика. Так как ставки Euribor подвержены изменениям – обычно их пересматривают каждые три-шесть месяцев в соответствии с действиями Европейского Центрального Банка – процентные ставки по таким ипотекам также меняются. Изначально ипотека с плавающей ставкой может казаться более выгодной из-за низких начальных ставок по сравнению с фиксированной ипотекой. Однако она вносит элемент неопределенности, так как сложно предсказать долгосрочные рыночные ставки. Чтобы снизить этот риск, в договорах часто присутствует условие «taux capé», ограничивающее максимальное изменение процентной ставки и защищающее от сильных колебаний.

Для ознакомления с актуальными ставками Euribor, которые важны для понимания изменчивости ипотеки с плавающей ставкой во Франции, можно обратиться к официальным источникам, например, на сайт Euribor.

Такая ипотека предлагает сочетание возможной экономии при низких процентных ставках и риска их повышения, что делает её подходящей для заемщиков, готовых к определённой неопределенности и желающих воспользоваться более низкими начальными ставками.

Ипотека с Плавающей Ставкой с Ограничениями (FR: Prêt à Taux Révisable Cape)

Ипотека с ограниченной переменной ставкой объединяет особенности фиксированной и плавающей ставок. Изначально она предусматривает более низкую фиксированную ставку на первые 7-10 лет, за которыми следует переменная ставка с установленным максимумом. Такой предел обеспечивает, что ставка не поднимется выше установленного уровня, сочетая стабильность фиксированных ставок с возможной экономией, которую предлагают плавающие ставки. Благодаря своей экономичности по сравнению со стандартными кредитами с фиксированной ставкой, такие ипотечные предложения особенно актуальны на рынках, например, на Лазурном Берегу, где они представляют собой удачный компромисс между уверенностью в расходах и гибкостью.

Каждый тип ипотечной ставки имеет свои преимущества и потенциальные минусы. Поэтому заемщикам крайне важно тщательно оценить своё финансовое состояние и долгосрочные планы по недвижимости перед тем, как принимать решение.

Процесс оформления ипотеки

Оформление ипотеки во Франции требует прохождения нескольких важных этапов: от предварительного одобрения до окончательного закрытия сделки.

- Предварительное одобрение: Всё начинается с получения предварительного одобрения во французском банке. На этом этапе оценивают ваше финансовое положение и определяют возможный объём кредита. Этот шаг помогает оценить ваш бюджет и реалистично подходить к поиску недвижимости во Франции.

- Подача заявления и документы: После выбора недвижимости следует подача заявления на ипотеку. Необходимо предоставить различные документы, часто требующие перевода у официального переводчика. К ним относятся сведения о доходах, месте работы, текущих долгах и личные данные.

- Рассмотрение заявления банком и условное предложение: Банк обычно занимает около 30 дней на рассмотрение заявления и принятие решения о кредите. При одобрении выдаётся условное предложение, в котором указаны условия ипотеки: сумма займа, процентная ставка, график платежей и прочие условия.

- Период «охлаждения»: Согласно французскому законодательству, после получения предложения начинается обязательный 10-дневный период «охлаждения». Это время даёт возможность без спешки ознакомиться с условиями и принять взвешенное решение.

- Проверка соотношения долга к доходу: Французские кредиторы строго следят, чтобы заемщики могли комфортно выплачивать ипотеку. Проверяется соотношение долга к доходу, не превышающее 35% от чистого семейного дохода. Это правило, введённое "Советом по Финансовой Стабильности" (HCSF - Haut Conseil de stabilité financière) с 1 января 2022 года, гарантирует финансовую устойчивость заемщиков.

- Окончательное соглашение и выдача кредита: После принятия предложения и истечения периода «охлаждения» заключается окончательное соглашение. Сумма кредита остаётся доступной в течение четырёх месяцев для завершения сделки.

- Дополнительные расходы: Важно учитывать, что некоторые расходы, связанные с покупкой недвижимости (как, например, комиссионные агентства и нотариальные сборы), ипотечный кредит не покрывает. Эти затраты следует планировать заранее как часть общих инвестиций.

Налоговые стратегии для инвестиций в арендуемую недвижимость

Кредит "In Fine" (FR: Prêt in Fine)

В обычных условиях ипотечного кредита заемщики ежемесячно выплачивают сумму, включающую как основной долг, так и проценты. Стандартные ипотеки с погашением основного долга и процентов могут быть оформлены с равномерными или возрастающими платежами по основному долгу плюс проценты. Эти платежи производятся ежемесячно на протяжении всего срока кредита. Однако для заемщиков, которые подпадают под обязательства по уплате нового налога на имущественное богатство (IFI), важно учитывать график амортизации кредита, когда стоимость их недвижимости превышает налоговый порог IFI.

Кредит "In Fine" представляет собой особый подход: заемщики выплачивают только проценты в течение всего срока кредита, а основная сумма возвращается одним платежом в конце срока. Для этого заемщики обычно формируют накопления через инвестиционные продукты, например, через страхование жизни, делая ежемесячные взносы на накопительный счёт. Таким образом, основной долг остаётся неизменным до самого последнего платежа. В период действия кредита "In Fine" стоимость приобретаемой недвижимости учитывается как минимальная для целей налога на имущественное богатство IFI, а налог начинается уплачиваться только после полного погашения кредита.

Оптимизация кредитования

Банки Франции и Монако предлагают различные способы оптимизации кредитов. Вложение средств в депозитные счета или инвестиции в финансовые инструменты могут существенно уменьшить стоимость кредита.

Дополнительные расходы

Стандартные банковские сборы обычно составляют от 0,25 до 0,5% от суммы кредита. Перед выдачей ипотеки зачастую требуется оценка недвижимости, стоимость которой варьируется от 500 до 5000 евро в зависимости от объекта и оценочной компании. Помимо этого, услуги французского нотариуса при регистрации ипотеки обычно обходятся примерно в 1% от стоимости недвижимости.

Налоговые Льготы

Покупка недвижимости в ипотеку во Франции и Монако может предоставить значительные налоговые выгоды. Заемщики могут уменьшить свой ежегодный налог на доход от аренды, вычитая уплаченные проценты по кредиту. Более того, возможно уменьшить или даже освободиться от налога на имущественное богатство IFI, вычитая основную сумму долга из налогооблагаемой базы при расчёте IFI. Это особенно важно для ипотек нерезидентов Франции.

Пример выплат по долгосрочной ипотеке

Для лучшего понимания характеристик долгосрочных ипотечных кредитов рассмотрим следующий пример: ипотека на сумму в 1 000 000 евро, сроком на 10 лет и под 3% годовых. Мы проанализируем, как это скажется на ежегодных выплатах и общей стоимости кредита.

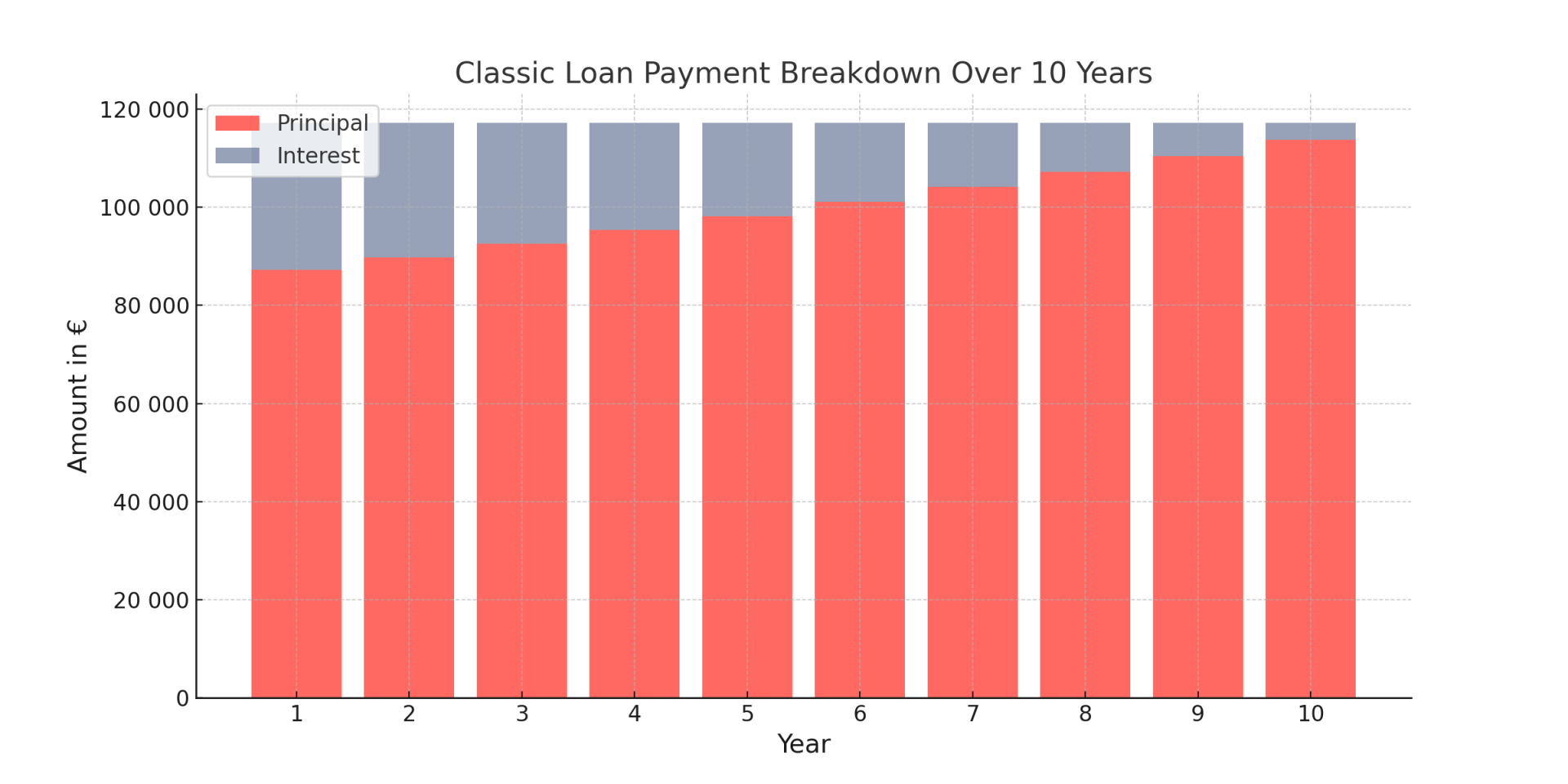

Классический кредит (FR: Prêt Classique)

В рамках классического кредита заемщик ежегодно выплачивает сумму, включающую проценты и основной долг. Проценты рассчитываются каждый год на оставшуюся сумму долга, которая уменьшается по мере выплаты основного долга. Это приводит к ежегодному снижению суммы процентных платежей. Общий годовой платеж (проценты плюс основной долг) остаётся одинаковым в течение всего срока кредита из-за его амортизационной структуры.

Процентный платёж за первый год составит 30 000 евро, но эта сумма будет уменьшаться каждый последующий год, поскольку уменьшается остаток задолженности по кредиту. Таким образом, доля платежа заемщика, направленная на погашение основного долга, будет увеличиваться с каждым годом.

Представленная диаграмма наглядно показывает разделение платежей на проценты и основной долг в течение 10-летнего срока кредита. Как видно на графике, доля процентных платежей (показана серым цветом) со временем сокращается, в то время как доля платежей по основному долгу (показана красным цветом) увеличивается. Это отражает характерную структуру амортизационного кредита.

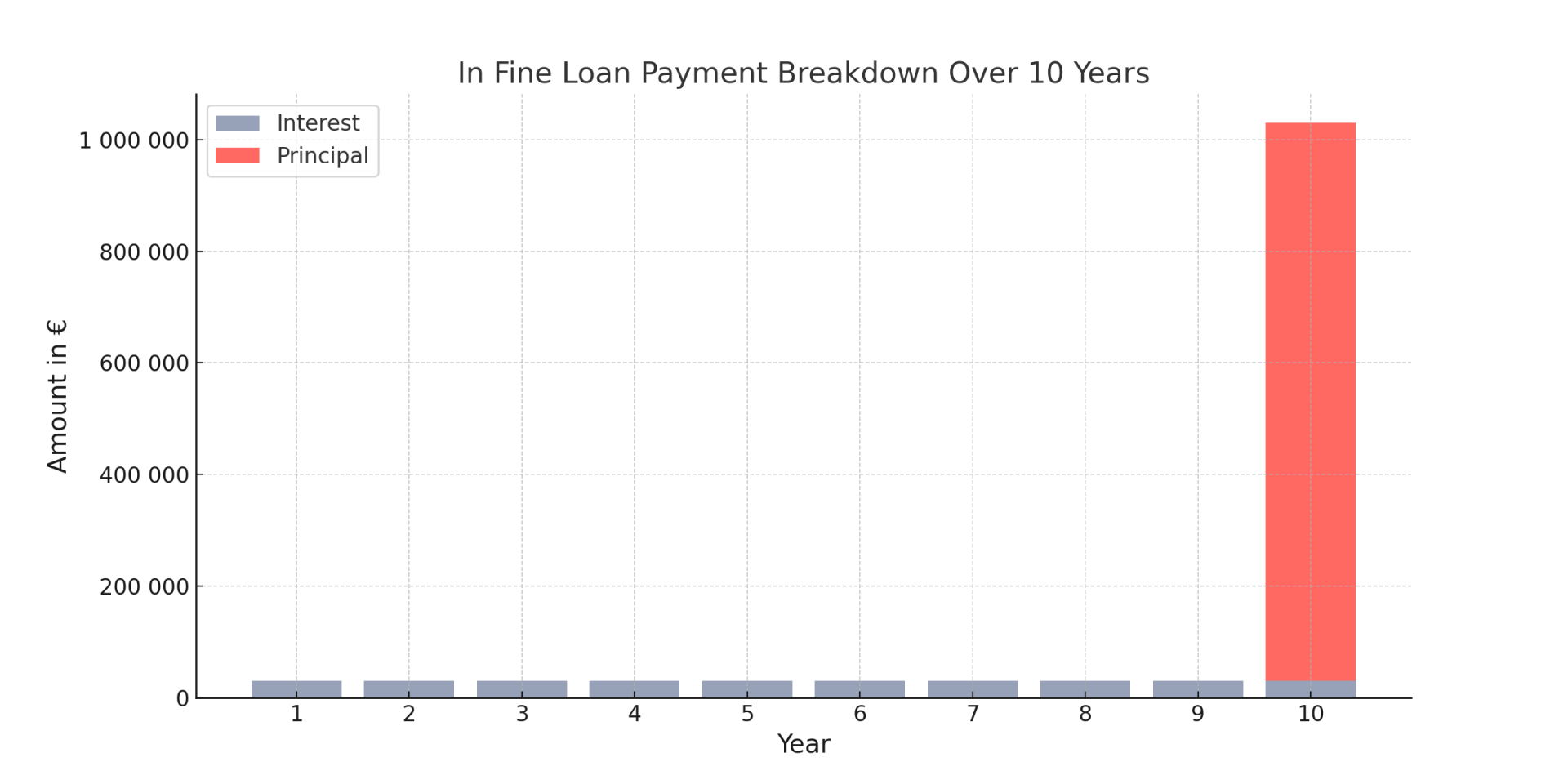

Кредит "In Fine" (Prêt In Fine)

Заемщик ежегодно уплачивает фиксированный процент - 3% от суммы кредита, что составляет 30 000 евро в год. Эта процентная ставка не изменяется на протяжении всего срока кредитования, так как основной долг не погашается в течение этого времени. Весь основной долг в размере 1 000 000 евро выплачивается единовременно в конце десятого года.

К окончанию срока кредита общая сумма уплаченных процентов составит 300 000 евро. Включая возврат основного долга, общая сумма выплат за 10 лет составит 1 300 000 евро.

На представленной диаграмме иллюстрируется структура платежей по кредиту "In Fine". Процентные платежи, обозначенные серым цветом, остаются одинаковыми с года в год, в то время как основной долг, отмеченный красным цветом, выплачивается только в конце срока кредитования.

Такой подход предполагает меньшие ежегодные выплаты на протяжении срока кредита, но большую единовременную выплату в его конце. Эта модель может быть выгодна для инвесторов, которые могут учитывать ежегодные проценты как налоговый вычет и имеют план по погашению или рефинансированию суммы по окончании срока кредита.

Подготовка заявления на ипотеку: необходимые документы

Получение ипотеки во Франции - это чётко структурированный процесс, и наличие всех необходимых документов крайне важно. Вот полный список документов, которые вам потребуется предоставить:

Личные документы:

- Действующий паспорт: как доказательство вашей личности.

- Свидетельство о составе семьи: официальный документ с информацией о членах вашей семьи.

- Свидетельство о браке/разводе (при необходимости): юридическое подтверждение семейного положения.

- Брачный договор (при наличии): если у вас есть договор о брачных условиях.

- Подтверждение адреса проживания: недавний счёт за коммунальные услуги или другой официальный документ.

Трудовые документы:

- Трудовой договор: для подтверждения статуса занятости и дохода.

- Последние 3 квитанции о зарплате: для демонстрации текущего уровня доходов.

Налоговые документы:

- Последние два P60 или налоговые декларации: для подтверждения дохода и уплаты налогов.

Документация для самозанятых (при необходимости):

- Идентификационный номер предпринимателя: ваш уникальный номер для налоговых или бизнес-целей.

- Документы, подтверждающие бизнес-статус: устав, визитная карточка, профессиональное удостоверение.

- Отчёты компании за последние 3 года: для оценки финансового состояния бизнеса.

- Письмо от бухгалтера о доходах за последние 2 года: подтверждение доходов от бухгалтера.

Документация по недвижимости:

- Документы на право собственности: подтверждение владения недвижимостью.

- Оценка стоимости недвижимости нотариусом: важно для процесса получения ипотеки.

- Уведомление об уплате налога на недвижимость: для указания налоговых обязательств.

- Договор купли-продажи (compromis de vente, contrat de réservation): предварительные контракты на покупку недвижимости.

Финансовые Документы:

- Выписки из банка за последние три месяца: для обзора вашей финансовой активности.

- Перечень активов: полный список ваших активов, влияющий на кредитоспособность.

- Актуальный договор аренды (при аренде жилья): для подтверждения расходов на проживание.

- Доказательства дополнительного дохода: такие как декларации с доходами от аренды, пенсии, дивиденды.

- Подтверждение источников личного взноса: документация по источникам первоначального взноса.

- Таблица погашения всех текущих кредитов: для обозначения ваших существующих финансовых обязательств.

- Банковские реквизиты: для того, чтобы кредитор имел доступ к вашей финансовой информации.

Стандартная документация для французских ипотек широко применима и к французским гражданам, гражданам Евросоюза и нерезидентам ЕС. Однако в каждой из этих групп могут возникнуть специфические особенности в требованиях к документам. Французские граждане обычно имеют более простой процесс, учитывая свою финансовую историю во Франции. Граждане Евросоюза, хотя и в целом находят процесс простым благодаря соглашениям ЕС, могут потребовать дополнительных финансовых документов из своих стран происхождения. Нерезиденты ЕС обычно подвергаются более тщательной проверке и часто должны предоставить обширные доказательства финансовой устойчивости, включая документы, подтверждающие связи с Францией или ЕС.

Эти рекомендации могут значительно различаться в зависимости от намеченного назначения недвижимости, будь то основное место жительства или инвестиции в арендное жилье, тип недвижимости и конкретный продукт ипотеки, на который подается заявка. Для получения наиболее точной и актуальной информации, особенно для экспатриантов и международных клиентов, которые могут столкнуться с более сложными сценариями в своих заявках на французскую ипотеку, обязательной является консультация с банком или ипотечным брокером. Инструменты, такие как калькулятор ипотеки на французскую недвижимость, полезны для начальной оценки, и заявители должны быть готовы предоставить дополнительные документы, такие как подтверждение зарубежного дохода или активов.

Заключение

В группе компаний "ServiceAzur" мы предлагаем экспертную помощь в получении ипотеки и координации действий со всеми участниками процесса, включая продавца, нотариуса, финансовое учреждение, страховую компанию и оценочную компанию недвижимости. Наша цель - помочь вам обеспечить лучшие условия ипотеки для вашей запланированной сделки или для рефинансирования существующего кредита.